断臂求生? 克劳斯拟放弃塑料机械业务

- 体育

- 2024-12-16 07:56:08

- 572

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经记者 彭斐 每经编辑 董兴生

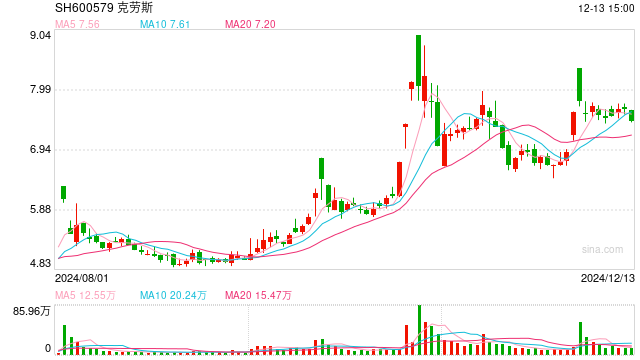

受内外部多重因素叠加影响,克劳斯(SH600579,股价7.45元,市值36.86亿元)决定让出三大主业中的一个,此举被外界解读为断臂求生。

12月13日晚间,克劳斯发布《重大资产出售暨关联交易报告书(草案)》(以下简称《交易报告书》)披露,中化工装备(香港)有限公司(以下简称装备香港)拟将其对China National Chemical Equipment(Luxembourg)S. à.r.l(以下简称装备卢森堡)享有的债权合计4.78亿欧元转为对装备卢森堡的股权。

本次交易完成后,克劳斯将不再控制装备卢森堡,装备卢森堡由克劳斯全资子公司变更为其参股子公司,装备香港持有装备卢森堡90.76%股权,克劳斯持有装备卢森堡9.24%股权。

《每日经济新闻》记者注意到,在失去对装备卢森堡的控股权后,克劳斯也将不再从事塑料机械业务。而装备卢森堡旗下的KM集团近几年出现持续亏损,严重拖累了上市公司业绩及经营发展。

公司财务数据显示,在2022年、2023年、2024年的三次计提减值准备中,克劳斯已对KM集团计提商誉和资产减值准备28.27亿元。

对于交易目的,克劳斯称,通过此次置出,上市公司可以改善财务状况、增强持续经营能力,提升整体归母净资产水平,增强公司未来长期持续发展能力,进而从源头上防止上市公司出现经营困难而可能引发的退市危机,保护股东利益。

主动放弃塑料机械业务

自2019年以来持续亏损的克劳斯,准备砍掉对业绩造成拖累的塑料机械业务。

在12月13日晚间的公告中,克劳斯称,公司拟通过由装备香港将其对公司控股子公司装备卢森堡享有的债权合计4.78亿欧元转为对其的股权实施重大资产重组。

公告显示,本次出售的交易对价为装备香港对装备卢森堡享有的债权,估值为4.78亿欧元,约合人民币37.00亿元。

记者注意到,装备卢森堡为控股型公司,其主要资产为其全资子公 司 KraussMaffei Group GmbH(以下简称“KM集团”)及其下属公司。KM集团主营业务是塑料和橡胶加工机械,主要产品包括注塑设备、挤出设备和反应成型设备等。

2016年4月,中国化工集团有限公司通过收购装备卢森堡取得KM集团100%股权,收购完成后在装备卢森堡合并报表层面产生商誉4.42亿欧元。

作为全球橡塑机械行业的领先企业,KM集团是橡塑设备系统解决方案以及服务的领导者,也是全球为数不多的同时拥有注塑、挤出和反应成型技术并提供相应产品、生命周期服务及数字解决方案的供应商之一。

在克劳斯体系内,KM集团扮演着重要角色。克劳斯由原KM集团借壳天华院而来,2018年底,公司将控股股东中国化工旗下海外资产装备卢森堡100%股权注入后,更名为克劳斯。

从发展历程来看,自2016年中国化工集团收购KM集团后,外界一直期待将其注入上市公司天华院。而在2018年天华院并购注入后,KM集团的并表对当年上市公司的业绩增长起到了立竿见影的效果。

不过,并购带来的业绩增量并未持续。自2019年以来,克劳斯归母净利润已经连续5年亏损,其中,2023年归母净利润亏损27.68亿元,比2022年同期大幅增亏。对于原因,克劳斯在2023年财报中直指“KM集团持续亏损,导致公司计提装备卢森堡商誉及长期资产减值准备11.9亿元”。

在12月13日晚间发布的《交易报告书》中,克劳斯表示,近年来由于欧美高端注塑市场行情阶段性低迷,KM集团整体新增订单有所下降,叠加地缘政治导致的欧美供应链成本高企,搬迁后新工厂产能优势未充分利用等原因影响,KM集团毛利率不及预期,近几年出现持续亏损,严重拖累了上市公司业绩及经营发展。

在上述背景下,克劳斯决定让出装备卢森堡的控制权。公告显示,本次交易完成后,装备卢森堡将由上市公司的全资子公司变更为参股公司,不再纳入上市公司合并报表范围,上市公司不再从事塑料机械业务,主营业务将变为化工装备业务和橡胶机械业务。

公司过半营收将受影响

本次交易前,克劳斯主营业务为塑料机械业务、化工装备业务和橡胶机械业务,其中塑料机械业务的经营主体为装备卢森堡旗下的KM集团。

虽然连续亏损,但KM集团带来的注塑设备收入,却在克劳斯近年的营收中占据重要位置。以2023年为例,克劳斯2023年实现营业收入116.05亿元,同期注塑设备的营业收入为60.32亿元。

在《交易报告书》中,克劳斯特别提到因资产置出而带来的经营规模下降风险。克劳斯表示,装备卢森堡营业收入占上市公司合并口径营业收入的比重较大。本次交易完成后,标的公司不再纳入合并范围,因而会导致上市公司营业收入体量缩小。

2023年,克劳斯营业收入为116.05亿元,本次交易后备考营业收入为19.61亿元;2024年1~7月,上市公司营业收入为50.24亿元,本次交易后备考营业收入为9.99亿元。

然而,虽然将失去在营收中占比最大的塑料机械业务,但对克劳斯来说,这无疑是“断臂求生”的操作。克劳斯提到,本次交易完成后,上市公司2023年及2024年1~7月的归属于母公司所有者的净利润和基本每股收益将有所上升。

《每日经济新闻》记者注意到,克劳斯已于2022年度和2023年度分别对收购装备卢森堡股权而形成的商誉计提减值准备10.01亿元和11.90亿元。今年10月30日晚间,克劳斯决定再次对KM集团相关资产进行计提减值准备6.36亿元。

因此,克劳斯认为,此次重大资产重组有利于提高上市公司质量、提升上市公司投资价值。对于交易目的,克劳斯称,通过此次置出,上市公司可以改善财务状况、增强持续经营能力,提升整体归母净资产水平,增强公司未来长期持续发展能力,进而从源头上防止上市公司出现经营困难而可能引发的退市危机,保护股东利益。

不再从事塑料机械业务,克劳斯主营业务将变为化工装备业务和橡胶机械业务。公告显示,未来上市公司业绩将由天华院(2023年盈利)、中化橡机(2023年盈利)和上市公司本部(成本中心)组成,持续盈利性可以得到保障。

在处置装备卢森堡资产的同时,为“更加全面地体现公司的产业布局和运营情况,准确反映公司未来战略发展方向”,克劳斯也计划对公司名称进行变更,公司中文名称由“克劳斯玛菲股份有限公司”变更为“中化装备科技(青岛)股份有限公司”,证券简称由“克劳斯”变更为“中化装备”(最终以上海证券交易所核准的证券简称为准)。

发表评论